Содержание

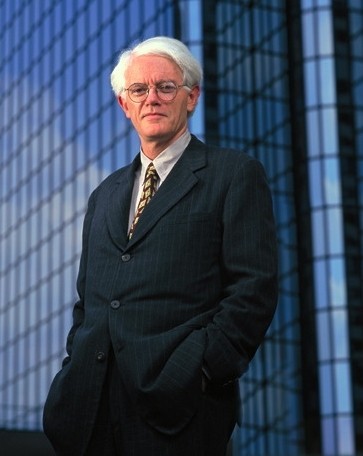

Какими знаниями обладают люди, занимающиеся инвестициями и достигающие в этом успеха? Каждый, кто хоть раз задумывался о том, чтобы вложить деньги, задавался этими вопросами. В книге Роберта Хагстрома речь пойдёт об одном из известнейших инвесторов – Уоррене Баффете. Этот человек постоянно приумножает своё состояние, несмотря на все кризисы, войны и другие события, происходящие в мире. Кажется, что ему ничего не страшно, он всегда знает, какой шаг сделать. Прекрасная книга про великого инвестора Уоррена Баффета и его учителей.

Заходите в терминал только для того, чтобы посмотреть, не предлагают ли люди хорошие акции по чрезмерно низким ценам. Потому инвестировать в индекс широкого рынка (S&P 500) — весьма эффективная и разумная затея. Перед вами пересмотренное и исправленное издание книги об “оракуле из Омахи”, в котором подробно описаны все инвестиционные решения Уоррена Баффета за прошедшие десять лет. Государство, деньги и центральный банк Публикуемые в настоящем издании две книги М.Ротбарда “Государство и деньги” и “Показания против Федерального резерва” являются лучшим введением в проблемы денежного обращения. В первом очерке автор показывает, что деньги возникают в ходе добровольных обменов на рынке, никакие общественные договоры или правительственные эдикты не создают деньги, что свободный рынок следует распространить на произво…

Однако существовали большие различия между ценными бумагами, купленными Баффетом в 1980-х, и ценными бумагами тех же компаний по состоянию на 1997 г. В 1980-х годах темпы роста прибыли собственников во многих из этих компаний достигали двузначных чисел, тогда как в 1990-х они снизились в некоторых случаях до однозначных. Кроме того, рыночная цена этих компаний постепенно повышалась на протяжении десяти лет, следовательно, скидка к действительной стоимости стала меньше по сравнению с предыдущим периодом. Когда снижаются показатели экономического роста компании и сокращается разница между ее рыночной ценой и действительной стоимостью, то сужаются возможности для получения большой прибыли на инвестированный капитал. На протяжении своей инвестиционной деятельности Баффет также совершал ошибки, и вполне возможно, что он не избежит некоторых ошибок и в будущем.

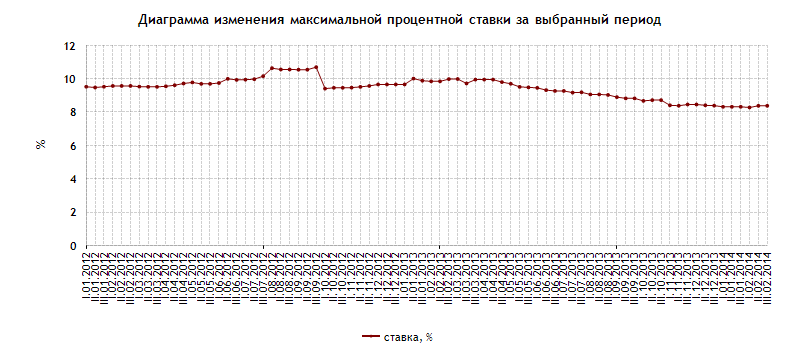

Не имеет значения, какое количество денег есть в вашем распоряжении, – в любом случае поступайте так же, как это делает Уоррен Баффет. Когда вы видите, что то или иное событие может произойти с высокой степенью вероятности, делайте большие ставки. Какую пользу этот подход к управлению инвестиционным портфелем принес акционерам? 10.2 приведены данные об экономической эффективности инвестиций Sequoia Fund за период с 1971 по 2003 гг. На протяжении этого периода годовая доходность инвестиций фонда составила в среднем 18 %, в то время как доходность индекса Standard & Poors 500 составила всего 12,9 %. Точка зрения Билла Руана во многих отношениях принципиально отличается от взглядов других инвестиционных управляющих.

О книге “Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Стратегия и тактика великого инвестора”

После этого будет описана позиция Баффета по каждому из этих элементов. Концентрированные инвестиции – это полная противоположность концепции вложения капитала, в основе которой лежит широкая диверсификация капитала и высокая оборачиваемость инвестиций. Концентрированное вложение капитала имеет самые высокие среди всех активных стратегий шансы на то, чтобы с течением времени обеспечить превышение доходности фондового индекса. Тем не менее, даже такой многообещающий подход к инвестициям требует от инвестора терпеливо хранить акции, входящие в состав своего портфеля, даже если ему кажется, что другие стратегии могли бы обеспечить более высокие результаты.

В настоящее время он выполняет обязанности генерального директора этой компании по операциям с капиталом. Вспоминая собеседование с Лу Симпсоном при приеме на работу, Уоррен Баффет сказал, что Лу обладал характером, который идеально подходил для инвестиционной деятельности . По его словам, Симпсон умел мыслить независимо, доверял результатам собственных исследований, это был человек, не испытывавший особого удовольствия ни от того, чтобы действовать, как все, ни от того, чтобы плыть против течения.

- Если компания стабильно получает 15 % прибыли на акционерный капитал , то темпы роста курса ее акций будут превышать темпы роста курса акций компании, ROE которой составляет 10 %.

- Эта необходимость и стала отправной точкой написания первого издания книги «Уоррен Баффет».

- Рыночная стоимость этих акций составила более 7 млрд долл., – в семь раз больше той суммы, которую Баффет вложил в их приобретение.

- В этом бушующем море иррационального поведения могут уцелеть только рационально действующие инвесторы.

- Стабильность компании определяется прогнозируемостью ее экономических показателей.

- На высоком профессиональном уровне в книге проанализированы принципы, составляющие сущность подхода Уоррена Баффета к инвестициям, – своеобразный свод правил ведения бизнеса, управления финансами и людьми, определения стоимости компании.

Хагстром знакомит читателя с людьми, которые так или иначе повлияли на Баффета на протяжении его жизни и карьеры. Он рассказывает историю компании Berkshire Hathaway, а также говорит о компаниях, акции которых покупал Баффет – American Express, The Washington Post, Coca-Cola, Gillette, Wells Fargo & Company, и многих других. Уоррен Баффет – генеральный директор созданной им компании Berkshire Hathaway. Его состояние на сегодняшний момент оценивается в более чем 106 миллиардов долларов. Каждый раз, когда речь заходит о деятельности Уоррена Баффета, больше всего поражают огромные цифры. В то время, когда большинство инвесторов мыслят категориями сотен и, возможно, тысяч, Уоррен Баффет действует в мире миллионов и миллиардов.

«Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов», Роберт Хагстром

Филип Фишер утверждал, что, для того чтобы компания была успешной, высшее руководство должно формировать хорошие рабочие взаимоотношения со всеми сотрудниками компании. Необходимо сделать так, чтобы служащие искренне считали компанию самым лучшим местом для работы. «Синие воротнички» должны чувствовать уважительное и вежливое отношение со стороны руководства.

Однако компания известна не просто высоким качеством своей продукции. Архитекторы, дизайнеры и строители считают цветовую гамму красок Benjamin Moore «золотым стандартом» в своей отрасли. Фактически именно в этой компании была разработана первая компьютеризованная система подбора цветов, которая до сих пор считается отраслевым стандартом. Имея в своем распоряжении краски 3200 цветов, специалисты Benjamin Moore могут смешать краску любого оттенка. Уоррен Баффет и Berkshire Hathaway заплатили около миллиарда долларов за компанию Benjamin Moore & Co – лидера среди компаний по производству лакокрасочных материалов. Баффет купил свою первую крупную газету Omaha Sun, а также ряд других еженедельных газет.

- Несмотря на очевидность необходимости такого подхода, многие люди делают инвестиции так, будто они в течение всей игры в покер ни разу не заглянули в свои карты.

- Деятельность GEICO основывалась на двух простых, но достаточно революционных концепциях.

- В начале года бросовые облигации приносили большую доходность, однако впоследствии индекс их доходности, рассчитываемый компанией Merrill Lynch, опустился до 4,2 %, в то время как текущая доходность облигаций инвестиционного класса составляла 14,2 %.

Задача заключается не в обеспечении нулевой оборачиваемости инвестиций (другими словами, никогда ничего не продавать) – такой подход неприемлем, поскольку он помешал бы инвестору воспользоваться преимуществами более выгодных капиталовложений. Самое подходящее правило, основанное на практическом опыте, заключается в целесообразном обеспечении оборачиваемости инвестиций от 20 до 10 %, что, в свою очередь, означает необходимость хранить ценные бумаги приблизительно от пяти до десяти лет. Арбитражные сделки всегда приносили успех компании Berkshire Hathaway, поэтому у акционеров компании мог вызвать удивление тот факт, что Баффет начал избегать их. Общеизвестно, что доходность сделанных Баффетом инвестиций была даже больше, чем он рассчитывал. Избыток финансовых средств, обращающихся на рынке сделок по выкупу менеджерами контрольных пакетов акций их компаний за счет кредита, создали условия для безудержного энтузиазма среди участников этого рынка.

Покупка акций

Я благодарен Чарли Мангеру за вклад в изучение принципов инвестиционной деятельности. Его идеи относительно психологии ошибочных суждений и матрицы ментальных моделей имеют чрезвычайно большое значение и должны быть изучены всеми инвесторами. Кроме того, я благодарен Чарли за его содержательные беседы, а также за одобрение и поддержку моей работы над книгой. Большинство фондов, превышающих рыночные показатели доходности инвестиций, придерживались концепции выбора акций на базе оценки действительной стоимости компаний. Майкл Мобуссин, главный специалист по инвестиционной стратегии компании Legg Mason Capital Management, провел исследование самых результативных взаимных фондов за период с 1992 по 2002 гг.

Причина того, что близорукость инвесторов провоцирует подобные иррациональные ответные действия, заключается еще в одном психологическом аспекте поведения человека – в присущем ему стремлении избегать потерь. Сама по себе самоуверенность – это не так уж и плохо. Однако чрезмерная самоуверенность – совсем уоррен баффет как 5 долларов превратить в 50 миллиардов другое дело. Она может нанести особенно большой вред, когда человек пытается решать финансовые вопросы. Инвесторы, которым свойственна излишняя самоуверенность, не только принимают неразумные решения, затрагивающие их собственные интересы, но и оказывают мощное воздействие на состояние рынка в целом.

Прежде всего, следует отметить, что в момент покупки Баффетом первого пакета акций Coca-Cola рентабельность акционерного капитала компании составляла 31 % при относительно небольшом объеме капиталовложений. Еще более важно то, что Баффет увидел отличия в методах управления, которых придерживался Роберто Гоизуэта, по сравнению с методами прежнего руководства компании. Кроме того, Роберто Гоизуэта начал выкупать акции компании Coca-Cola, обращающиеся на рынке, тем самым еще больше увеличивая экономическую стоимость компании.

Похожие книги

Ситуация, сложившаяся в моем инвестиционном фонде в тот период, была достаточно драматичной. Вопрос был не в том, продолжит ли фонд свое существование. Было интересно, сможет ли Баффет выдержать конкуренцию с современными отраслями экономики и по-прежнему добиваться хороших результатов. Однако главная дилемма заключалась в том, применима ли эта концепция оценки ценных бумаг и компаний в контексте современных отраслей экономики, ориентированных на высокие технологии. Ричард Талер характеризует такое чрезмерное внимание к краткосрочным результатам как близорукость инвестора. По мнению Талера, для большинства инвесторов было бы лучше, если бы они вообще не получали ежемесячных финансовых отчетов.

- Даже сам Баффет говорил акционерам Berkshire Hathaway о том, что они не могут больше рассчитывать на доходность своих инвестиций, превышающую средние рыночные показатели, как это было в прошлом.

- Баффет закрыл свое инвестиционное товарищество, он предложил Биллу Руану управлять капиталом некоторых его партнеров.

- Компания Brown-Forman, специализирующаяся на производстве и сбыте вина и других спиртных напитков, инвестировала свои прибыли в выпуск изделий из фарфора, хрусталя и серебра.

В Berkshire Hathaway нет юридического отдела, а также отдела по связям с общественностью или инвесторами. В компании нет также отделов стратегического планирования, укомплектованных дипломированными магистрами делового администрирования, которые занимались бы составлением планов слияний и поглощений. Накладные расходы Berkshire Hathaway составляют меньше 1 % от объема операционной прибыли компании (после налогообложения).

Компания сможет увеличивать прибыль собственников на 15 % ежегодно на протяжении десяти лет. Это вполне обоснованное предположение, поскольку этот коэффициент ниже среднего показателя роста за предыдущие семь лет. К концу десятилетнего периода исходный размер прибыли собственников в размере 828 млн долл. Предположим также, что начиная с одиннадцатого года темпы роста снизятся до 5 % в год. Используя ставку дисконтирования, равную 9 % (что соответствует существовавшей на тот момент доходности долгосрочных облигаций), можно вычислить действительную стоимость компании Coca-Cola на 1988 г.

Характер настоящего инвестора

«Мои родители были уверены в том, что мы попадем в тюрьму, и я дал себе слово, которое никогда не нарушал – больше никогда не попадать в зависимость от банков» . •Justin Industries – компания, выпускающая обувь в стиле Western (обувь таких известных торговых марок, как Justin, Tony Lama и других марок), а также занимающаяся выпуском строительных материалов марки Acme. •Fruit of the Loom – компания, которая выпускает треть мужского белья, продаваемого в Соединенных Штатах Америки.

Если инвестор имеет дело с третьесортной компанией, ему необходимо избавляться от ее акций, что приведет к росту оборачиваемости инвестиций, поскольку в противном случае неудачи компании скажутся и на показателях доходности инвестиционного портфеля. Если же инвестор владеет акциями первоклассной компании, последнее, что может прийти ему в голову, – продать их. Следует обратить внимание, что Баффет не использует слово риск в описании результатов деятельности Чарли Мангера. Однако превышение среднегодовых рыночных показателей на 18 пунктов за те же тринадцать лет – это не результат деятельности человека, склонного к риску. Суть концентрированных инвестиций сводится к следующему.